1.本周车市概述

乘用车:9月1-22日,乘用车市场零售124.3万辆,同比去年9月同期增长10%,较上月同期增长10%,今年以来累计零售1,470.9万辆,同比增长3%;9月1-22日,全国乘用车厂商批发137.3万辆,同比去年9月同期增长5%,较上月同期增长31%,今年以来累计批发1,731.3万辆,同比增长4%。

新能源:9月1-22日,新能源车市场零售66.4万辆,同比去年9同期增长47%,较上月同期增长7%,今年以来累计零售667.3万辆,同比增长36%;9月1-22日,全国乘用车厂商新能源批发69.8万辆,同比去年9月同期增长33%,较上月同期增长22%,今年以来累计批发737.8万辆,同比增长32%。

2.2024年9月全国乘用车市场零售平稳起步

9月第一周乘用车市场日均零售4.8万辆,同比去年9月同期增长10%,较上月同期增长5%。

9月第二周乘用车市场日均零售6.3万辆,同比去年9月同期增长26%,较上月同期增长18%。

9月第三周乘用车市场日均零售5.9万辆,同比去年9月同期下降3%,较上月同期增长6%。

9月1-22日,乘用车市场零售124.3万辆,同比去年9月同期增长10%,较上月同期增长10%,今年以来累计零售1,470.9万辆,同比增长3%。

9月第一周的新能源零售渗透率55.3%,第二周52.5%,第三周52.8%,9月前三周新能源零售渗透率53.4%,新能源车保持强势增长特征。

随着房地产的持续回落,居民投资房产的规模继续下降,消费受投资挤压问题逐步缓解,有更多的资金做储蓄和消费。在现金为王和及时享乐的思潮碰撞之下,车市消费有相对更强的消费能力保障;技术升级带来的高性价比车型涌入中国车市,叠加促消费政策的落地,前期购车群体从“有没有”到“好不好”的需求将得到有效地释放,推动消费升级的良好增长。

近日美联储降息50个基点,正式进入新的降息周期,这对世界经济活力恢复、对车市消费回升也是很好的利好因素。

近期全国房地产的持续回落,一鲸落万物生,楼市低迷促进车市消费。9月置换政策各省陆续发布,极大地减缓了价格战观望情绪,并促进新车消费。新能源产品增量势能高于历史预期,尤其是入门级市场的同级同价更高品质的增换购需求得到有效激发。预计地方补贴政策初期的效果肯定都是很好的,这也为“金九银十”的销量带来更好的促进。

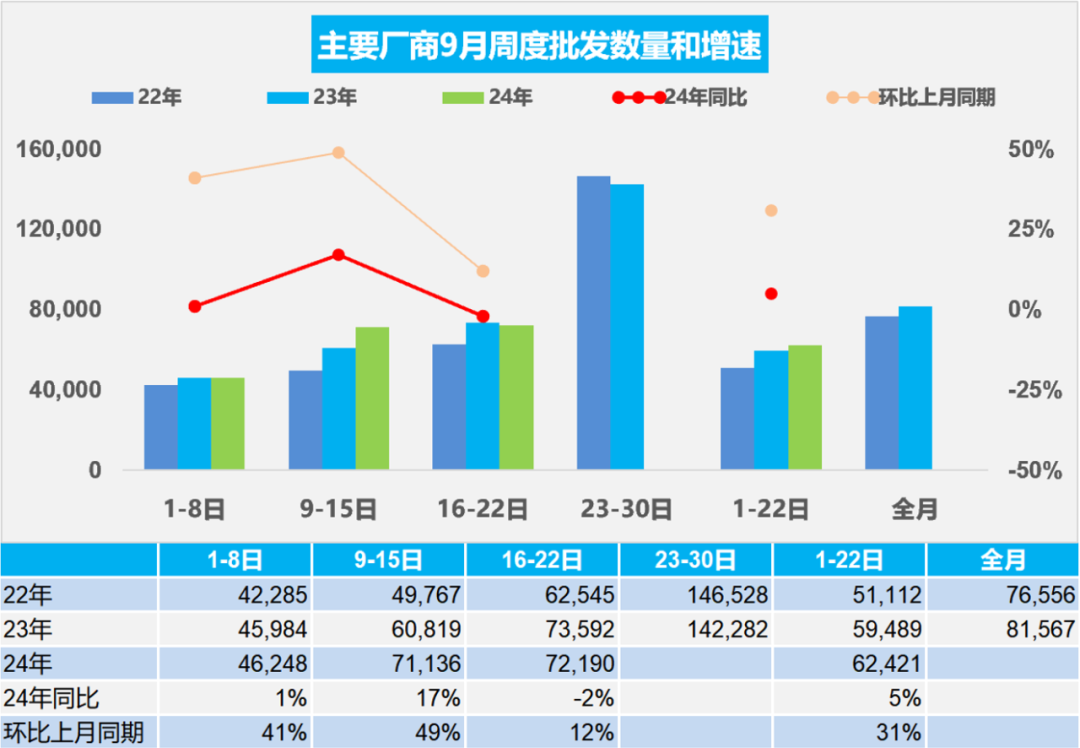

3.2024年9月全国乘用车厂商销量相对平稳

9月第一周批发日均4.6万辆,同比去年9月同期增长1%,环比上月同期增长41%。

9月第二周批发日均7.1万辆,同比去年9月同期增长17%,环比上月同期增长49%。

9月第三周批发日均7.2万辆,同比去年9月同期下降2%,环比上月同期增长12%。

9月1-22日,全国乘用车厂商批发137.3万辆,同比去年9月增长5%,较上月同期增长31%;今年以来累计批发1,731.3万辆,同比增长4%。

9月第一周的新能源批发渗透率52.4%,第二周49.6%,第三周50.9%,9月前三周新能源批发渗透率50.8%,新能源车保持强势增长特征。

9月共有21个工作日,相对去年多一天,由于今年中秋节在9月17日,因此本周的销量稍低于月度正常进度,但因9月月末没有提早休假,因此9月的有效销售时间较长。"金九银十"是车市的美好日子,今年的"金九"效果将更加突出,有利于销量提升。

国家推出报废更新政策,并进一步承担九成左右的报废更新补贴资金,这是很好的促消费的示范效应,引导各地推进相应的以旧换新鼓励政策并及时出台实施细则。

乘联分会内部市场预测团队对8月乘用车市场月前预测是乐观度63%,9月初的月后满意度评估为73%。我们目前对9月市场的乐观度达到93%,这是近期的最高市场乐观点。8月厂商销量远低于车市零售,形成大幅去库存特征,因此9月有合理的加库存的需求,这对车市增长的促进性很强。

4.2024年8月中国汽车出口61万辆增长39%

2024年8月中国汽车实现出口61万辆,同比增速39%、环比增长10%,同环比走势很好;1-8月中国汽车实现出口409万辆,出口增速27%。今年的主要动力仍是中国产品竞争力提升、欧美市场的小幅增长及俄乌危机下的俄罗斯市场的国际品牌全面被中国车替代,尤其是中国的燃油车出口竞争力提升带来的出口增大。

2024年1-8月新能源乘用车出口131万辆,同比增长25%,新能源乘用车出口占比新能源汽车出口总量的98%。2024年8月新能源汽车出口量18万辆,同比增速20.9%,环比增速2.9%,2024年1-8月新能源汽车累计出口量139.7万辆,同比增长24.9%。

2024年8月中国汽车出口总量的前10国家:俄罗斯130,948辆、墨西哥52,640辆、阿联酋28,576辆、沙特21,836辆、比利时19,752辆、菲律宾14,609辆、美国14,064辆、意大利14,005辆、马来西亚13,224辆、英国12,670辆;8月中国汽车出口增量的前五国家:俄罗斯50,872辆、墨西哥18,185辆、阿联酋16,171辆、比利时13,610辆、沙特8,116辆。

2024年1-8月整车出口总量的前10国家:俄罗斯705,514辆、墨西哥323,540辆、阿联酋203,048辆、巴西192,254辆、比利时182,504辆、沙特161,261辆、英国137,925辆、澳大利亚118,888辆、菲律宾104,402辆、土耳其95,650辆、;1-8月中国汽车出口增量的前五国家:俄罗斯161,695辆、巴西136,511辆、阿联酋105,043辆、墨西哥65,306辆、吉尔吉斯斯坦37,516辆。增量前5国家的的增量贡献度为62%,其中俄罗斯出口贡献巨大。2024年1-8月澳大利亚、泰国、厄瓜多尔、法国等市场下降较大;中亚和俄罗斯市场都表现相对较强,巴西和俄罗斯市场也成为增量的核心市场。

2023年增量相对较多的是俄罗斯、中亚和北美等市场,近期俄罗斯、墨西哥、巴西等市场都很强。总体看世界疫情对中国汽车出口市场带来一定促进,海外冲突和中国汽车性价比提升也给中国对各类国家出口带来一定增量。

2024年8月中国新能源汽车出口总量的前10国家:比利时18,089辆、墨西哥12,458辆、泰国11,101辆、加拿大9,399辆、菲律宾9,350辆、印度9,306辆、印度尼西亚7,534辆、德国7,411辆、斯洛文尼亚6,077辆、以色列5,820辆、;8月中国新能源汽车出口同比2023年8月增量的前五国家:比利时13,816辆、墨西哥10,928辆、斯洛文尼亚4,651辆、印度尼西亚4,201辆、土耳其3,573辆。

2024年1-8月新能源汽车出口总量的前10国家:比利时170,876辆、巴西136,112辆、英国88,933辆、泰国81,546辆、菲律宾69,987辆、墨西哥61,647辆、印度53,738辆、澳大利亚51,843辆、阿联酋47,716辆、德国41,105辆;1-8月中国汽车出口增量的前五国家:巴西106,171辆、墨西哥53,792辆、阿联酋27,870辆、印度尼西亚27,674辆、比利时26,145辆,增量前5国家的的增量贡献度为98%,其中巴西出口贡献巨大。

5.全国乘用车市场8月末库存315万辆、库存46天

在预期刺激政策带来的观望、促销战进一步助长观望情绪等综合因素的影响下,今年厂商大幅降低产量应对市场低迷,8月的新能源走势较好。2024年8月月末全国乘用车库存315万辆,较上月降低18万辆,较2023年8月下降33万辆。从仅生产新能源车的企业的库存变化特征分析看,8月库存回落到44万辆,较6月峰值库存48万明显下降,行业库存总体健康。

8月预估的现有库存支撑未来销售天数在46天,相对于2022年8月的53天和2023年8月的52天,均下降较大,总体库存压力不大。

6.全国商用车2024年8月国内保险21.3万辆

根据国家金融局交强险数据,国内商用车交强险数据历经2021年前的强势增长,近期进入低速增长阶段。因春节因素干扰复杂,今年的1-2月商用车国内交强险暂时表现较低迷,3月因节后恢复快而大幅走强,4-8月交强险数据持续下行。1-8月商用车国内保险实现186.7万辆,同比下降2%;8月商用车国内保险实现21.3万辆,同比下降12%,环比下降4%。2024年1-8月份,新能源商用车在商用车渗透率达到17%的水平,其中8月份新能源的商用车渗透率达到23%,相对于去年8月的13%,提升10个百分点,新能源轻客等市场在政策推动下的表现相对较强。2024年1-8月份新能源商用车销量32.4万辆,同比增长96%;2024年8月份达到4.9万辆,同比增长51%。近几年商用车的燃油车出口市场爆发增长,而国内燃油车暴跌下行,形成国内外需求巨大的反差走势。

(关键字:新能源车 增)

京公网安备 11010502038340号

京公网安备 11010502038340号