——2018年铁矿石市场回顾与2019年展望

2018年,房地产超预期及环保限产政策,是铁矿石全年运行的主线。一季度,钢材需求不及预期,市场信心受挫,铁矿石随钢价大幅下跌。二季度,钢材需求延后释放,钢价重回年初高点,但PB粉因铝含量过高走势低迷压制期货上涨。进入三季度,环保限产政策放宽,悲观预期修复下铁矿石价格大幅上涨。之后,钢材需求下滑预期增强,利润收窄,引发高品矿需求走弱,铁矿石在度回调。

2019年,铁矿石供给增量放缓,但高品矿占比将会增加。钢材利润由高位区间下移,高品矿用量预计减少,铁矿石供需关系由结构性向总量转换,供给增加,价格承压。全年看,铁矿石震荡中值将由490元跌至450元/吨,低点为399元/吨,高点为511元/吨。

1.2018年:环保仍是核心因素 铁矿震幅明显收窄

2018年,铁矿石期货震荡下跌13%,震幅收窄至25%,国际化后市场交投氛围下降,但价格波动更为理性。现货走势分化,环保限产使球团、块矿走强,而粉矿中低品走势明显强于中高品,由于期货价格与中品澳粉相关性较高,导致前者价格低迷对期货形成压制。

供给上,主流矿供应增加,非主流矿及国产矿因价格和环保原因减量。上半年,澳矿发货激增,造成港口库存积压,供需矛盾加重;而进入下半年,因价格低迷且澳洲矿山上半年发货量过多,澳矿发货回落,巴西矿山发货量增加。需求上,2018年8月末,环保限产政策放宽,铁矿石需求预期转变,而PB粉铝含量下降,需求回升,库存大幅减少,价格走高。而海运费上涨及人民币大幅贬值,导致铁矿石到岸成本增加,在上半年需求偏弱的情况下,对价格形成支撑。

2.2019年 钢材利润高位回落 铁矿中枢继续下移

供给上,由于中国对高品矿需求增加,国外主流矿山开始增加高品位矿的供给。FMG计划2019年一季度开始发运60.1%的WPF,1-2季度发货量预计为500-1000万吨,但从总量上看,预计2019年四大矿山高品位矿石产/销增量为1000-1500万吨,较2018年减少1800-2300万吨,且Vale仍将是供给主要增量。非主流矿山及国产矿则因矿价走低,环保等因素,产量回升空间有限。预计2021年,Rio Tinto的Koodaideri项目、BHP的South Flank项目将正式投产,高品矿占比将继续增加。

需求上的关键点仍是高品位矿石,但随着钢材盈利下滑,预计高品矿需求将明显回落。正常而言,高品位矿需求取决于钢材利润及焦炭价格,而焦炭价格很大程度又受钢材利润影响,钢铁行业的盈利取决于全产业链的盈利情况及钢铁行业盈利占比。

从制造业产业链看,2016年板材价格的持续上涨,使下游成本大增,而下游制造业在2017年宏观经济下行压力增加的情况下,成本转移难度较大,利润明显回落,因此需要对产业链内的利润进行充分配以支持制造业发展。长材利润上,2019年为应对经济下行压力,基建将是投资端重点,而在地方政府财政资金偏紧的情况下,对于成本的控制较为重要,因此对长材而言,其需要在基建链条上实现利润的让渡。2018年四季度以来,板材的利润已明显回落,长材利润也逐步下滑,预计2019年螺纹钢毛利将下跌至300-600元/吨。

由于在不同的盈利水平下,钢厂对入炉铁矿石结构的调整,导致生铁产量的波动较大,2014-2016年,螺纹吨钢毛利在-180元--200元之间,盈利钢厂占比在5%-70%之间剧烈波动,此时钢厂生产积极性不高,PB粉与超特粉价差为30-100元/吨,表明钢厂对高品矿需求并不强烈,此时单位产能利用率的吨钢生铁产量为60-70万吨。2017年,随着钢厂盈利水平的提高,螺纹钢吨钢毛利运行区间升至500-1500元/吨,盈利钢厂占比稳定在84%附近,利润的增加刺激钢厂增产热情,PB粉与超特粉价差最高升至230元,最低为120元,单位产能利用率的吨钢生铁产量升至84万吨。

2019年生铁产量=2019年产能利用率×2019年单位产能利用率的吨钢生铁产量

1.产能利用率:政策角度,从2018年四季度的情况看,环保限产政策将逐渐减弱,特别是从宏观角度看,工业增加值下行压力较大的情况下,2019年环保限产同比将继续放宽。市场角度,钢厂盈利情况随着需求转弱难以维持在2017-2018年的高位区间,但市场惯性及基建的托底作用,使2019年钢材盈利区间不会大幅回落至2014-2017年的低位区间,预计将维持在两个阶段之间。政策和市场相结合,估算2019年钢厂产能利用率均值为79%。

2.单位产能利用率的吨钢生铁产量:2014-2016年,螺纹吨钢毛利维持在-180元-200元时,此指标在60-70之间运行,而后2017年钢材利润的增加,使其运行区间抬升至70-85。通过对2019年钢材盈利的预估,预计单位产能利用率吨钢生铁产量均值为75。

预计2019年中国生铁产量预计为71,100万吨,2018年中钢协生铁产量预计同比增加9%至77,473万吨,2019年生铁产量将同比下降8.2%。

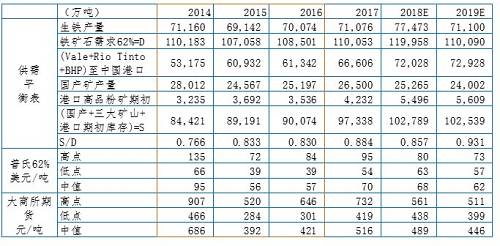

3.2019年铁矿石供需平衡表

由于中低品矿、高品矿及废钢用量在2017-2018年根据利润进行了调整,导致生铁产量和铁矿石需求间背离,而期货价格和62%的矿石相关性较高,因此本表通过高品粉矿的供需情况来预测期货价格。在通过历史数据判断价格时,根据利润情况将2014-2016年和2017-2019年分为两个阶段,此处的假设为2019年螺纹利润在300-600元/吨。通过2017-2018年高品矿供需情况的对比,预测2019年铁矿石期货价格的中值为446元,同比下跌8.7%,高点和低点分别为399元/吨和511元/吨。

4.成本因素分析

4.1 海运费随原油价格波动

海运费价格与原油价格关联性较高。2019年,从供需结构的预期来看,原油将开展类似2017年上半年级别的调整,预计持续8-9个月,预示2019年上半年油价走势相对较少,海运费也将回调。不过由于原油的地缘政治属性表现越来越强,2019年美国制裁伊朗是否会收紧、OPEC是否会迫于美国的压力而不减产、俄罗斯是否会基于自身的经济考虑而维持高产、沙特与美国的盟友关系是否继续稳固以及中东内部各国之间的斗争等等均会引起原油供需基本面的变化,而地缘政治因素又是无法预测的,因此只能适时关注评估其对油市的影响。综合分析看,2019年海运费价格同比下跌概率较大。

4.2 人民币存在贬值压力

人民币贬值有助于缓解加征关税对中国商品出口的压力,但仍无法完全抵消贸易战对宏观经济,特别是对部分行业的冲击,反而会损害国际市场对人民币的信心,不利于人民币国际化的推进。因此,央行仍将密切关注人民币汇率运行。随着贬值压力加剧,央行将适当允许人民币贬值以部分释放压力,但会通过逆周期调节因子,来努力保持人民币相对平稳。因此2019年,若中美贸易摩擦趋于缓和,则人民币汇率破7压力不大;反之,人民币汇率大概率破7,预计为7.2。

5.行情展望与操作建议

2019年,钢材供需转向宽松,利润由2017-2018年的高位区间下移,而基建的企稳及钢厂生产对于利润变动的时滞性,将使高品矿需求不会快速降至供给侧改革前水平,预计2019年将是后供给侧改革的第一阶段,在一系列可预期政策加持下,将是一个承上启下的过度期。但在可用刺激政策边际效用递减的情况下,对于钢材需求的提振效果相对有限,因此全年看,政策出台后,市场情绪刺激下的反弹将是高空的最好机会,而随时间推移,市场将逐渐发现政策刺激效果的乏力,从而导致铁矿石价格的震荡下跌。铁矿石震荡中值将由490元跌至450元/吨,低点为399元/吨,高点为511元/吨。普氏62%指数中值为62美元,高点为73美元,低点为57美元/吨。

分时期看,G20峰会过后,12月中下旬的中央经济工作会议将定调2019年宏观政策,内忧外困之下,房地产政策依然是缓解经济下行压力最有效、最快捷的方式,有助于市场情绪的缓和,或刺激钢材冬储,但市场预期不佳及2018年冬储的失败,将导致冬储力度不强,在铁矿石主流澳粉供应仍不充裕的情况下,期现货价格小幅反弹。

春节后,钢材需求面临第一个大考,而春节前冬储意愿不足,及节后房地产市场的惯性及基建项目的落地,需求虽同比面临下滑但仍将超出市场预期,同时在2018年经济数据出台的情况下,三月两会将给予政策面的第二轮加持,预计铁矿石价格将升至年内高点。

而后,市场静待政策效果,但居民高杠杆下销售回升乏力,房地产投资将持续走低,钢市旺季不旺打压市场信心,钢材利润再次下滑,高品位矿需求实际减少,供需矛盾加重,矿价预计三季度开始下跌。

在高低品矿价差持续回落的同时,低品矿价格也将回落,非主流矿山仍将受至于成本问题,发货量延续2018年的下降趋势,而主流矿山则在高品需求遇冷的情况下,限产保价的情绪或将升温,供给逐步减少使矿价在四季度获得支撑。

(关键字:钢材 钢材利润 铁矿石)