2020年初暴发的新冠疫情深刻影响着今年我国经济社会的正常运行,也对机床工具行业带来前所未有的冲击。党和国家英明决策,及时采取果断有力措施,统筹推进疫情防控和经济社会发展工作,全国范围内疫情迅速得到控制,企业逐步复工复产,生产经营逐月走上正轨。在此期间,机床工具行业的主要经济指标1、2月份曾大幅下滑,3月后逐月转好,进入三季度呈现出加速回升态势。从2020年1-9月的统计数据看,营业收入降幅持续收窄,利润总额加快增长,金属加工机床的产量和订单增速明显加快。

展望全年,随着政府积极财政政策,以及减税降费、稳定就业等扶持政策效应的逐步释放,市场需求将继续恢复,运行环境不断改善。但海外疫情仍很严重,欧美地区出现二次暴发,国际形势严峻复杂,国内与本行业相关领域的投资仍较乏力,因此,行业运行依然面临一定的压力。

截至2020年9月,我国机床工具行业年营业收入2000万元以上的规模以上企业(下称“规上企业”)共5646家,比2019年12月减少64家。这5646家企业在八个分行业的分布是:金属切削机床824家(占14.6%)、金属成形机床527家(占9.3%)、工量具及量仪739家(占13.1%)、磨料磨具1969家(占34.9%)、机床功能部件及附件356家(占6.3%)、铸造机械468家(占8.3%)、木竹材加工机械127家(占2.2%)、其它金属加工机械636家(占11.3%)。

一、主要经济指标完成情况

1.营业收入

根据国统局规上企业统计数据,机床工具行业2020年1-9月累计完成营业收入4725.8亿元,同比降低4.4%,降幅较1-6月份收窄3.2个百分点。

分行业看,金属切削机床行业1-9月累计完成营业收入718.7亿元,同比降低3.9%,降幅较1-6月收窄5.4个百分点;金属成形机床行业1-9月累计完成营业收入427.3亿元,同比降低7.9%,降幅较1-6月收窄3.8个百分点;工量具及量仪行业1-9月累计完成营业收入583.2亿元,同比降低9.5%,降幅较1-6月收窄3.1个百分点;磨料磨具行业1-9月累计完成营业收入1717.0亿元,同比降低5.0%,降幅较1-6月扩大0.8个百分点。数据显示,各分行业今年1-9月累计完成营业收入仍同比降低,除磨料磨具外其他行业的降幅比1-6月均明显收窄。

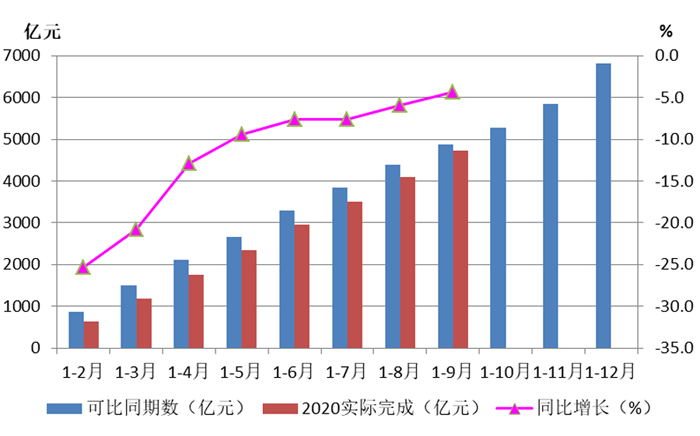

2020年1-9月机床工具行业营业收入完成及同比变动情况详见图1。由图可见,营业收入的同比降幅呈持续收窄趋势。

图1 机床工具行业营业收入完成及同比变动情况(国统局)

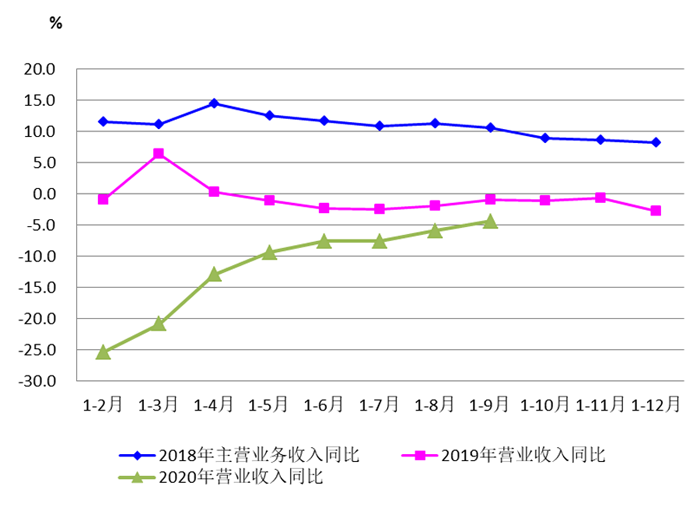

图2为2020年1-9月份营业收入同比变化与2019年及2018年主营业务收入同比变化的对比。由图可见,2018年全年保持了同比增长,2019年除1-3月、1-4月为同比增长之外,其余各月均为累计同比降低。2020年1-9月营业收入同比变化曲线虽仍处于同比下降区间,但降幅收窄趋势明显。

图2 机床工具行业营业收入增速同比变化(国统局)

中国机床工具工业协会重点联系企业2020年1-9月累计完成营业收入同比降低3.3%,降幅较1-6月收窄8.2个百分点。

分行业看,金属切削机床行业1-9月累计完成营业收入同比增长3.3%,1-6月为同比降低6.2%;金属成形机床行业累计完成营业收入同比降低13.2%,降幅较1-6月收窄8.4个百分点;工量具行业累计完成营业收入同比降低5.8%,降幅较1-6月收窄7个百分点;磨料磨具行业累计完成营业收入同比降低10.6%,降幅较1-6月收窄5.8个百分点。

协会重点联系企业与国统局数据均显示,1-9月营业收入同比水平明显优于1-6月。特别值得注意的是,重点联系企业中金属切削机床行业1-9月营业收入已经实现了同比增长。

2.利润总额

根据国统局规上企业统计数据,机床工具行业2020年1-9月累计实现利润总额284.9亿元,同比增长8.0%,1-6月为同比降低2.5%。

分行业看,金属切削机床行业1-9月累计实现利润总额31.9亿元,同比增长107.8%,增幅较1-6月扩大55.4个百分点;金属成形机床行业1-9月累计实现利润总额21.3亿元,同比增长1.0%,1-6月为同比降低16.7%;工量具及量仪行业1-9月累计实现利润总额51.4亿元,同比增长3.0%,1-6月为同比降低3.0%;磨料磨具行业1-9月累计实现利润总额98.0亿元,同比降低2.3%,较1-6月降幅收窄5.1个百分点。数据显示,上述各行业1-9月累计实现利润总额同比情况,均较1-6月有明显改善。

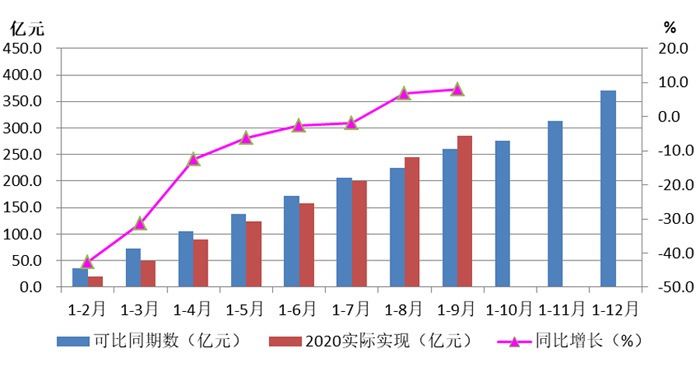

2020年1-9月机床工具行业实现利润总额及同比增长情况详见图3。

图3 机床工具行业利润总额实现及同比变动情况(国统局)

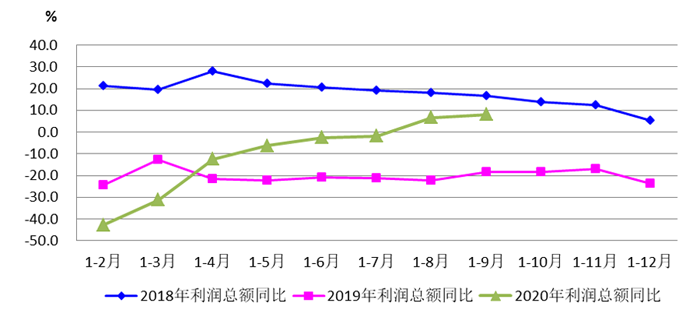

图4为2020年1-9月份机床工具行业利润总额同比变化与2019、2018两年利润总额同比变化的对比。由图可见,2018年全年各月利润总额累计同比始终保持增长,2019年各月利润总额累计同比均为降低。2020年1-7月之前,各月累计实现利润总额仍同比降低,但降幅逐月明显收窄,1-8月和1-9月则已变为同比增长。

图4 机床工具行业利润总额增速同比变化(国统局)

协会重点联系企业2020年1-9月累计实现利润总额同比增长11.7%,1-6月为同比降低31.7%。其中,金属切削机床行业累计实现利润总额同比增长195.6%,1-6月为微盈0.1亿元;金属成形机床行业累计实现利润总额同比降低43.6%,降幅较1-6月收窄12.2个百分点;工量具行业累计实现利润总额同比增长25.2%,增幅较1-6月扩大6.2个百分点;磨料磨具行业累计实现利润总额同比降低40.9%,降幅较1-6月收窄4.3个百分点。

协会重点联系企业和国统局的利润总额同比变动趋势总体上相同,金属切削机床行业自1-6月实现盈利后,盈利水平进一步大幅上升。其他行业实现利润总额与1-6月相比,或同比增幅扩大或同比降幅收窄,盈利状况也都得到改善。

3.亏损企业比例

根据国统局规上企业统计数据,2020年1-9月机床工具行业亏损企业1135家,亏损面为20.1%,比1-6月收窄4.0个百分点。其中,金属成形机床行业亏损面最大,为26.6%,比1-6月收窄5.7个百分点;金属切削机床行业亏损面为25.5%,比1-6月收窄5.5个百分点;工量具及量仪行业亏损面为15.0%,比1-6月收窄3.3个百分点;磨料磨具行业亏损面为19.0%,比1-6月收窄3.4个百分点。以上各分行业亏损面均比今年1-6月明显收窄。与1-6月相同,金属成形机床亏损面仍居第一位。

2020年1-9月,协会重点联系企业中亏损企业占比为32.6%,较1-6月收窄1.8个百分点。其中,金属切削机床行业亏损面最大,为39.5%,较1-6月收窄0.3个百分点;金属成形机床行业亏损面为33.3%,较1-6月收窄3.7个百分点;工量具行业亏损面为20.6%,较1-6月收窄4.4个百分点;磨料磨具行业亏损面为27.3%,较1-6月扩大5.6个百分点。

国统局数据和协会重点联系企业亏损面数据有一定差异,但均可看出,机床工具行业及其多数分行业1-9月亏损面较1-6月明显收窄。

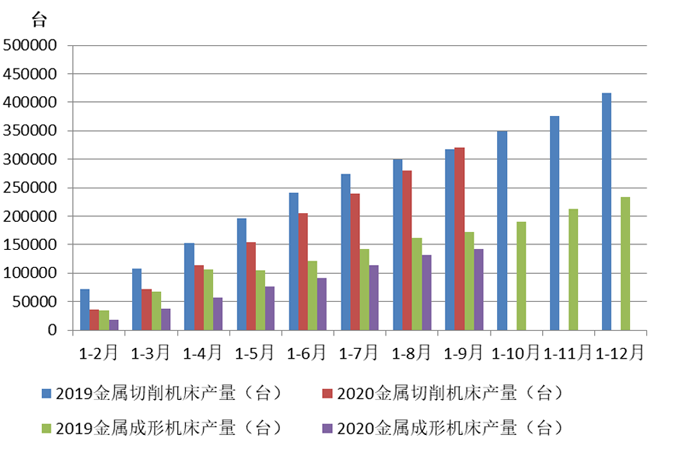

4.金属切削机床和金属成形机床产量

根据国统局规上企业统计数据,2020年1-9月累计,金属切削机床产量32.0万台,同比降低2.6%,降幅较1-6月收窄5.3个百分点,其中数控金属切削机床产量13.0万台,同比增长2.4%,1-6月为降低10.7%;金属成形机床产量14.2万台,同比降低8.5%,降幅较1-6月收窄18.6个百分点,其中数控金属成形机床产量1.2万台,同比降低16.6%,降幅较1-6月收窄6.6个百分点。由上可见,1-9月机床产量同比情况明显好于上半年。其中金属切削机床产量已经接近去年同期水平,数控金属切削机床产量已超过去年同期。

图5为国统局机床工具行业金属加工机床产量变动情况。

图5 金属加工机床产量变动情况(国统局)

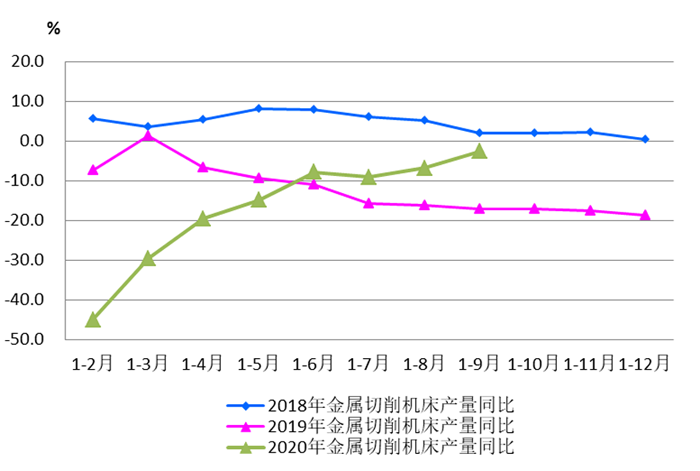

图6为2020年1-9月金属切削机床累计产量同比变化与2019、2018两年累计产量同比变化的对比。由图可见,2018年金属切削机床产量累计同比全年始终为同比增长。2019年除1-3月累计同比增长外,其他各月累计同比均为降低,且降低幅度呈逐月加大趋势。2020年1-9月金属切削机床产量虽仍同比降低,但降幅逐月收窄。

图6 金属切削机床产量增速同比变化(国统局)

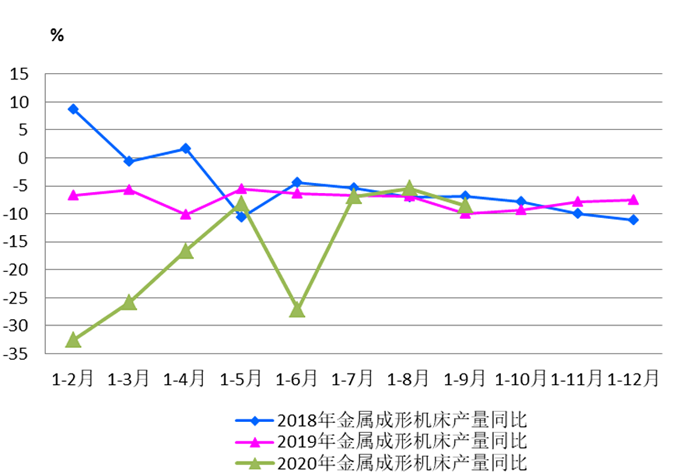

图7为2020年1-9月金属成形机床累计产量同比变化与2019、2018两年累计产量同比变化的对比。2018年金属成形机床产量累计同比自1-3月后就已经进入下行区间,2019年延续了上年下行趋势。2020年1-9月累计产量始终为同比下降,其中5月前降幅逐月收窄,6月之后出现了降幅波动。

图7 金属成形机床产量增速同比变化(国统局)

协会重点联系企业2020年1-9月累计,金属切削机床产量同比增长7.2%,1-6月为同比下降2.5%;金属成形机床产量同比下降4.0%,较1-6月降幅收窄9.8个百分点。大体上与国统局数据变化趋势一致。

5.金属加工机床订单情况

根据协会对重点联系企业金属加工机床订单情况的统计,2020年1-9月,金属加工机床新增订单同比增长14.1%,较1-6月增幅扩大6.1个百分点;9月末在手订单同比增长8.2%,6月末在手订单为同比下降1.5%。其中,金属切削机床新增订单同比增长14.4%,较1-6月增幅扩大2.5个百分点;9月末在手订单同比增长13.2%,较6月末增幅扩大2.5个百分点。金属成形机床新增订单同比增长13.5%,1-6月为同比下降0.2%;9月末在手订单同比下降3.3%,较6月末降幅收窄22.6个百分点。两个分行业的新增订单和在手订单情况均明显好于上半年。

6.产成品存货

根据国统局规上企业统计数据,机床工具行业2020年9月末产成品存货同比增长0.2%,增幅较6月末减小3.6个百分点。其中,金属切削机床行业产成品存货同比降低9.4%,降幅较6月末加大6.6个百分点;金属成形机床行业产成品存货同比增长12.3%,增幅较6月末加大0.2个百分点;工量具及量仪行业产成品存货同比降低0.4%,降幅较6月末减小0.7个百分点;磨料磨具行业产成品存货同比增长10.8%,增幅较6月末减小8.9个百分点。

协会重点联系企业2020年9月末产成品存货同比增长4.1%,比今年6月末增幅减少3.9个百分点。其中,金属切削机床同比增长7.4%,金属成形机床同比增长5.6%,工量具产成品存货同比降低2.5%,磨料磨具行业产成品存货同比增长2.2%。

机床工具行业整体上,国统局和协会重点联系企业产成品存货同比变化趋势均是增幅减小,但各分行业情况有所差异。

二、进出口情况

1.总体情况

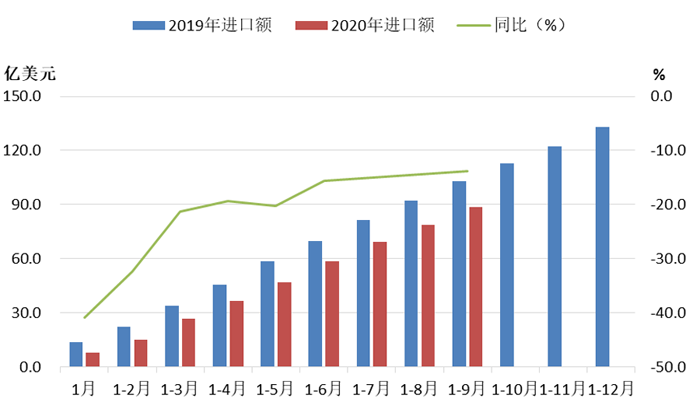

随着系列稳外贸政策措施效应的持续释放,三季度我国机床工具进出口延续3月份以来逐步回稳趋势,降幅逐月收窄。根据中国海关数据,2020年1-9月机床工具进出口总额190.2亿美元,同比下降9.1%,降幅较1-6月收窄3.2个百分点。其中,进口88.6亿美元,同比下降13.8%,降幅较1-6月收窄3.1个百分点;出口101.6亿美元,同比下降4.6%,降幅较1-6月收窄4.3个百分点。

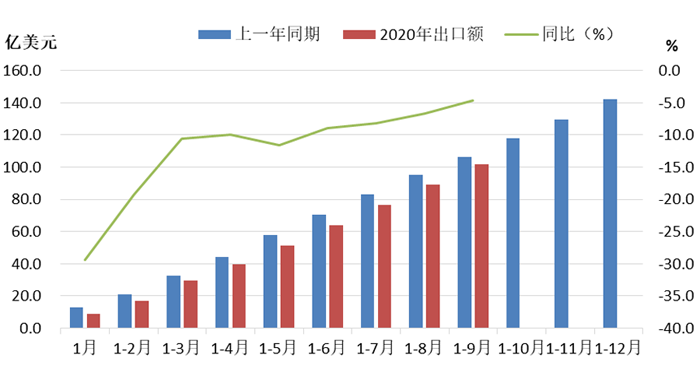

2020年1-9月份机床工具产品进口和出口情况分别见图8、图9。由图可见,三季度以来,出口恢复速度快于进口。

图8 机床工具产品进口额(累计值)

图9 机床工具产品出口额(累计值)

2020年1-9月机床工具进出口保持了自2019年6月以来的顺差态势,贸易顺差为13.0亿美元。呈现贸易顺差的有金属成形机床(0.7亿)、木工机床(10.5亿美元)、切削刀具(9.7亿美元)、磨具磨料(13.2亿美元)。金属切削机床仍为逆差(17.1亿美元)。

表1为2020年1-9月主要产品类别进出口情况。由表可见,在进口结构方面,金属成形机床下降幅度最大,同比下降达33.7%。金属切削机床同比下降18.4%,下降趋势也较显著。在出口结构方面,金属成形机床下降幅度也最大,同比下降21.8%。金属切削机床同比下降8.7%。需说明的是,本期数控装置的复进口金额比例较大,表中进口金额和同比值为剔除复进口后的数值,相应出口金额和同比增幅也包含复进口成分,因没有确切数据故未做剔除。

表1 2020年1-9月主要产品类别进出口情况

|

序号 |

项 目 |

进口金额 (亿美元) |

同比(%) |

出口金额 (亿美元) |

同比(%) |

|

1 |

金属切削机床 |

36.7 |

-18.4 |

19.6 |

-8.7 |

|

2 |

金属成形机床 |

7.8 |

-33.7 |

8.6 |

-21.8 |

|

3 |

数控装置 |

8.4 |

-20.4 |

12.1 |

42.8 |

|

4 |

切削刀具 |

10.7 |

-13.0 |

20.4 |

-7.1 |

|

5 |

量具量仪 |

1.2 |

-20.3 |

1.1 |

-17.3 |

|

6 |

磨料磨具 |

4.5 |

1.2 |

17.8 |

-5.0 |

2.金属加工机床进出口情况

2020年1-9月金属加工机床进出口同比仍呈较大幅度下降趋势,但降幅比1-6月有所收窄。

2020年1-9月金属加工机床进口额44.6亿美元,同比下降21.6%,降幅较1-6月收窄2.5个百分点。其中,金属切削机床进口额36.7亿美元,同比下降18.4%,降幅较1-6月收窄2个百分点;金属成形机床进口额7.8亿美元,同比下降33.7%,降幅较1-6月收窄4.7个百分点。

2020年1-9月金属加工机床出口额28.2亿美元,同比下降13.1%,降幅较1-6月收窄7.2个百分点。其中,金属切削机床出口额19.6亿美元,同比下降8.7%,降幅较1-6月收窄7.1个百分点;金属成形机床出口额8.6亿美元,同比下降21.8%,降幅较1-6月收窄7个百分点。

(1)金属加工机床进口来源前三位的国家和地区

2020年1-9月金属加工机床进口来源国家和地区中,与1-6月相同,日本、德国和中国台湾依次占居前三位,三者金额合计占比高达70%以上。从这三个国家和地区进口的金额同比均为下降,其中从日本进口同比下降幅度最小,且较1-6月收窄8.5个百分点,从德国进口同比下降幅度最大,达36.4%。(详见表2)

表2 2020年上半年金属加工机床进口来源前三位的国家和地区

|

排序 |

国别(地区) |

进口金额 (亿美元) |

同比(%) |

占比(%) |

|

1 |

日本 |

15.6 |

-4.9 |

34.9 |

|

2 |

德国 |

10.8 |

-36.4 |

24.3 |

|

3 |

中国台湾 |

5.1 |

-15.2 |

11.4 |

(2)金属加工机床出口去向前三位的国家和地区

2020年1-9月金属加工机床出口去向国中,与1-6月相同,越南、美国和印度依次占居前三位,三者合计占比近25%。对这三个国家的出口同比均为下降,其中,对美国和印度出口下降超过20%。(详见表3)

表3 2020年上半年金属加工机床出口去向前三位的国家和地区

|

排序 |

国别(地区) |

出口金额 (亿美元) |

同比(%) |

占比(%) |

|

1 |

越南 |

3.2 |

-6.9 |

11.4 |

|

2 |

美国 |

2.2 |

-27.3 |

7.7 |

|

3 |

印度 |

1.6 |

-25.2 |

5.8 |

(3)进口金额排前五位的金属加工机床品种

2020年1-9月进口前四位品种及其顺序与1-6月相同,第五位由齿轮加工机床变为锻造或冲压机床,这五个品种合计进口金额占比达74%,其中加工中心占比最大(30.2%)。特种加工机床为同比增长,其他品种均同比下降,其中磨床和车床下降超过20%,特种加工机床由1-6月同比下降2.9%,变为同比增长6.4%。(详见表4)

表4 2020年上半年进口金额排前五位的金属加工机床品种

|

排名 |

金属加工机床 品种 |

进口金额 (亿美元) |

同比(%) |

占比(%) |

|

1 |

加工中心 |

13.5 |

-19.9 |

30.2 |

|

2 |

特种加工机床 |

7.7 |

6.4 |

17.2 |

|

3 |

磨床 |

6.0 |

-21.8 |

13.4 |

|

4 |

车床 |

3.7 |

-27.4 |

8.4 |

|

5 |

锻造或冲压机床 |

2.1 |

-18.9 |

4.8 |

(4)出口金额排前五位的金属加工机床品种

2020年1-9月出口前五位的品种及其顺序与1-6月相同,这五个品种合计出口金额占比达60%以上,其中特种加工机床占比最大(31.9%)。除特种加工机床同比增长9.1%以外,其他品种均有较大幅度的同比下降。(详见表5)

表5 2020年上半年出口金额排前五位的金属加工机床品种

|

排名 |

金属加工机床 品种 |

出口金额 (亿美元) |

同比(%) |

占比(%) |

|

1 |

特种加工机床 |

9.0 |

9.1 |

31.9 |

|

2 |

车床 |

2.8 |

-26.2 |

9.9 |

|

3 |

成形折弯机 |

2.2 |

-13.6 |

7.7 |

|

4 |

其他成形机床 |

1.7 |

-30.1 |

6.1 |

|

5 |

加工中心 |

1.4 |

-25.1 |

5.0 |

三、2020年三季度行业运行特点

1.主要经济指标持续回稳向好,效益指标优于上年同期

随着统筹防疫和发展有力政策措施逐步落实,我国前三季度经济增速由负转正,供需关系逐步改善,市场活力动力增强,国内生产总值同比增长0.7%,全国规模以上工业增加值同比增长1.2%,制造业增加值同比增长1.7%,装备制造业增加值同比增长4.7%。前三季度,全国规模以上工业企业实现利润总额同比下降2.4%。

机床工具行业三季度延续二季度回稳向好趋势,营业收入降幅逐月收窄,从1-6月的同比下降7.6%收窄至同比下降4.4%,与上年同期水平已经接近,但尚未实现由负转正。从月度来看,8月后已由同比下降转为同比增长,8月当月营业收入同比增长5.4%,9月当月营业收入同比增长6.8%,回升势头明显。

虽然机床工具行业累计营业收入仍同比下降,但累计实现利润总额指标自8月以来已经转正:1-8月累计实现利润总额同比增长6.7%,1-9月累计实现利润总额同比增长8.0%,而月度实现利润总额自4月份以来一直为同比正增长,9月份实现利润总额同比增长16.5%。机床工具行业累计实现利润总额方面好于全国规模以上工业企业水平。

机床工具行业利润总额指标同比增速领先于营业收入,主要得益于新冠疫情之后国家出台扶持实体经济的大力度减税降费政策。协会重点联系企业1-9月实现税金同比下降11.2%,实现利润总额同比增长11.7%,两者一增一减,幅度大体相当,清楚地说明了这一点。

与经济指标回稳向好相呼应,金属加工机床产量同比降幅也逐步收窄。1-9月累计金属切削机床产量同比降幅为2.6%,较1-6月降幅收窄5.3个百分点;1-9月累计金属成形机床产量同比降幅为8.5%,较1-6月降幅收窄18.6个百分点。

2.金属切削机床行业复苏明显,金属成形机床行业亦有改善

进入三季度以来,金属切削机床行业继续加快复苏,1-9月营业收入同比降低3.9%,降幅较1-6月收窄5.4个百分点,已接近上年同期水平; 1-9月累计实现利润总额同比增长107.8%,增幅较1-6月扩大55.4个百分点,远高于机床工具行业8.0%的同比增幅。金属切削机床行业亏损面为25.5%,比1-6月收窄5.5个百分点。协会重点联系企业金属切削机床新增订单和在手订单同比双双增长,而且增幅比6月时有所扩大。可见,金属切削机床行业在疫情后复苏势头比较强劲。

金属成形机床行业今年上半年运行明显偏弱,但三季度也有所改善。该行业1-9月累计完成营业收入同比降低7.9%,降幅较今年1-6月收窄3.8个百分点;1-9月累计实现利润总额同比增长1.0%,1-6月为同比降低16.7%;1-9月金属成形机床行业亏损面为26.6 %,比1-6月收窄5.7个百分点。协会重点联系企业金属成形机床新增订单由6月时的同比下降转为同比增长,在手订单虽然仍同比下降,但降幅比6月时大幅收窄。

3.机床工具进出口持续恢复,但仍处在负增长区间

新冠疫情发生后,我国进出口曾受到很大冲击。国家采取的稳外贸政策取得突出成效。据海关统计,前三季度,我国货物贸易进出口总值23.12万亿元人民币,比去年同期增长0.7%;其中,出口12.71万亿元,增长1.8%;进口10.41万亿元,下降0.6%。

与全国进出口形势相比,机床工具进出口虽然自3月以来降幅一直逐月收窄,但1-9月机床工具进出口总额仍同比下降9.1%,其中,进口同比下降13.8%,出口同比下降4.6%,与全国进出口形势还有较大滞后。

可喜的是,自2019年上半年机床工具进出口首次出现顺差(0.8亿美元)之后,一直保持顺差态势,今年1-9月贸易顺差为13.0亿美元,已经超过2019年全年顺差(9.3亿美元)。

四、近期行业形势研判

(一)有利因素

1.我国统筹防疫和发展成果显著,经济复苏领先全球

我国国内生产总值(GDP)一季度同比下降6.8%,二季度同比增长3.2%,三季度同比增长4.9%,前三季度累计实现同比增长0.7%,在全球率先实现经济正增长。

当前欧美等地区新冠疫情仍此起彼伏,越来越严重,世界经济出现深度衰退,但多家国际机构看好中国经济。例如,国际货币基金组织预测今年世界经济将萎缩4.4%,而中国经济将增长1.9%,是全球唯一实现正增长的主要经济体。世界银行预测今年中国经济将将增长2.0%,同时预测明年中国经济将增长7.9%。

2.双循环新发展格局将有力促进机床工具市场发展

10月29日中共中央第十九届五中全会通过了《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》,我国将开启全面建设社会主义现代化国家新征程。“建议”突出强调了加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局。坚持扩大内需这个战略基点,加快培育完整内需体系。这将给国内机床工具行业提供更广阔的市场空间,并且市场已经对此做出反应。

3.“六稳”、“六保”等政策措施持续显效,PMI连续8个月保持在荣枯线以上

新冠疫情发生后,国家和各级地方政府全方位密集出台了多项拉动市场需求、减轻企业负担等促进经济社会发展的政策措施,力度之大前所未有,效果迅速并将持续显现。自3月以来,制造业采购经理指数 PMI 连续8个月保持在荣枯线以上,10月份为 51.4%。前三季度全国规模以上工业增加值同比增长1.2%,9月当月全国规模以上工业增加值同比增长6.9%,这是连续6个月保持增长。这些都验证了PMI指数的先行导向作用。

4.汽车制造业强力回升,有利于扩大机床工具行业市场需求

汽车制造业是机床工具最大市场。2020年1-10月,我国汽车产销同比下降4.6%和4.7%,降幅与1-9月相比,分别收窄2.1个和2.2个百分点。10月当月,汽车产销分别同比增长11.0%和12.5%。这已是连续7个月汽车月度产销保持增长。汽车制造业的触底回升,必将拉动机床工具市场需求的增长。

(二)不利因素

1.市场需求尚未完全恢复,行业运行压力仍然较大

前三季度我国经济运行持续稳定恢复,统筹防疫和发展成效显著。但国际环境仍然复杂严峻,不稳定性不确定性因素较多。国内疫情外防输入、内防反弹的压力不小,经济仍处在恢复进程中,持续复苏向好基础仍需巩固。

从投资、消费和出口三方面来看,目前市场需求还没有完全恢复。前三季度全国固定资产投资增速(0.8%)已由负转正,但与机床工具行业关系更为密切的第二产业投资同比下降3.2%,制造业投资同比下降6.5%,设备工器具购置投资同比下降10.1%;前三季度社会消费品零售总额同比下降7.2%;前三季度机床工具出口同比下降13.8%。因此,今后一段时间机床工具需求不足的问题还将延续,行业运行压力仍然较大。

2.贸易保护主义及逆全球化思潮抬头

国际上贸易保护主义盛行,叠加新冠疫情在全球恶性蔓延,使全球经济复苏受阻,对我国经济发展带来重大影响。机床工具行业的贸易、生产物流、商务活动也受到很大限制。机床工具的供应链受到很大影响,特别是对高端关键配套件依赖进口的企业形成较大冲击。同时,这也倒逼企业加快国内配套能力的提升。

3.全球机床产业普遍下滑,市场需求严重萎缩

今年4月份美国加德纳公司发布的《2019年全球机床调查》曾预计,2020年全球机床市场消费额可能比2019年再下降15%左右。当时还无法预料后来新冠疫情对全球经济产生如此严重的影响。

|

今年4月份美国加德纳公司发布的《2019年全球机床调查》曾预计,2020年全球机床市场消费额可能比2019年再下降15%左右。当时还无法预料后来新冠疫情对全球经济产生如此严重的影响。

|

综上各种因素,我们预计机床工具行业全年主要经济指标有望与上年持平,其中利润总额可有5-10%的增长。2021年按正常发展趋势,机床工具行业应呈平稳恢复性增长态势,主要经济指标有望实现正增长。但国际环境和新冠疫情的不确定性,可能对行业的发展带来冲击。

(来源:中国机床工具工业协会信息统计部 审批:毛予锋)

(关键字:机床工具 复工复产 金属切削 金属成形 磨料磨具)

京公网安备 11010502038340号

京公网安备 11010502038340号