本周车市概述

乘用车:7月1-21日,乘用车市场零售93.4万辆,同比去年同期增长1%,较上月同期下降2%,今年以来累计零售1,077.4万辆,同比增长3%;7月1-21日,全国乘用车厂商批发84.3万辆,同比去年同期下降13%,较上月同期下降17%,今年以来累计批发1,259.5万辆,同比增长5%。

新能源:7月1-21日,乘用车新能源市场零售46.1万辆,同比去年同期增长26%,较上月同期下降2%,今年以来累计零售457.4万辆,同比增长32%;7月1-21日,全国乘用车厂商新能源批发43.7万辆,同比去年同期增长11%,较上月同期下降14%,今年以来累计批发505.7万辆,同比增长28%。

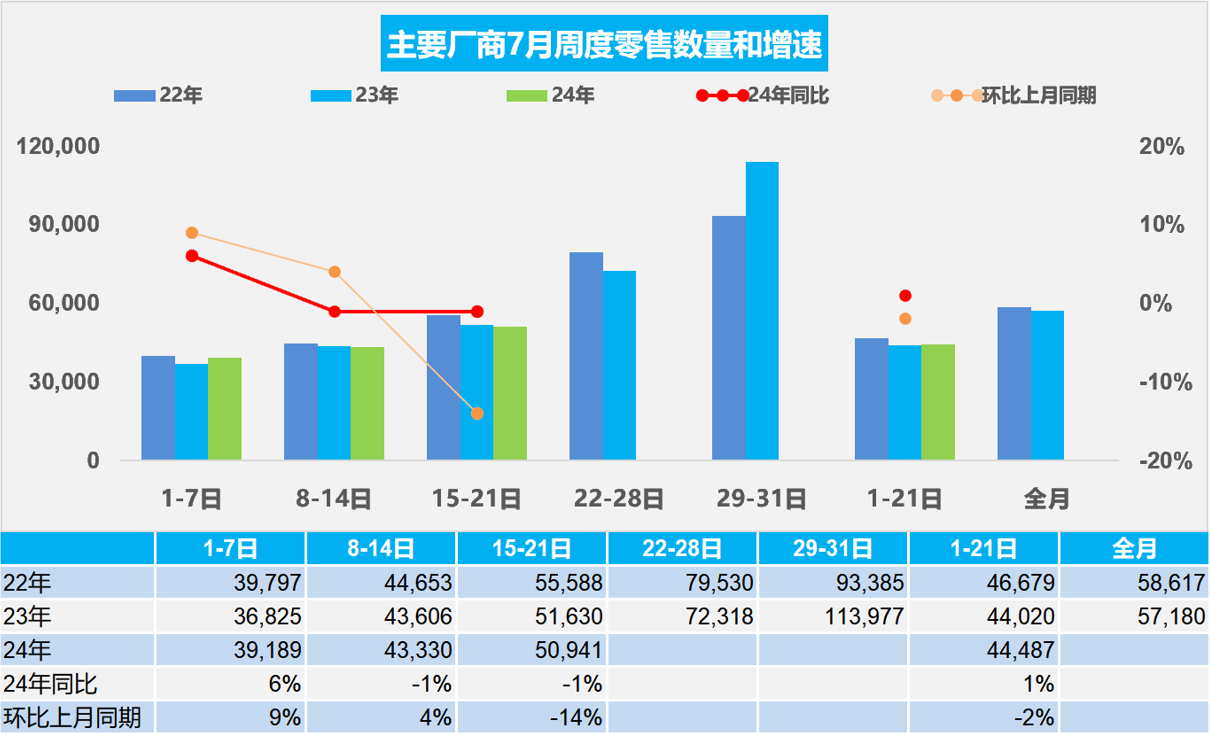

1.2024年7月全国乘用车市场零售日渐平稳

7月第一周乘用车市场日均零售3.9万辆,同比去年7月同期增长6%,较上月同期增长9%。

7月第二周乘用车市场日均零售4.3万辆,同比去年7月同期下降1%,较上月同期增长4%。

7月第三周乘用车市场日均零售5.1万辆,同比去年7月同期下降1%,较上月同期下降14%。

7月1-21日,乘用车市场零售93.4万辆,同比去年同期增长1%,较上月同期下降2%;今年以来累计零售1,077.4万辆,同比增长3%。

相对于6月初受端午节假日和高考因素影响,7月初销售状态较正常,下半月的销量增长压力将体现。近几年夏季车市淡季不淡的特征日益明显,2014-2019年7月车市零售占全年总量平均在6.9%,而2020-2023年7月车市零售占全年总量平均在8.4%,其中2023年达到8.8%的较高占比,日益向欧美老龄化市场过渡,普及化特征弱化。随着私车普及和智能电动车的快速增长,车主低成本出行游玩热情较高,购车、换车出游也是部分家庭的最佳选择,有利于居民消费潜力释放。

近期报废更新政策效果逐步体现,终端反馈的日均报废申请量持续增长。从终端看,如果私车报废更新补贴能翻倍,则各环节的积极性会更好的调动,报废更新政策必然推动换购购车需求的加速释放,有利于车市扭转下半年负增长的压力。

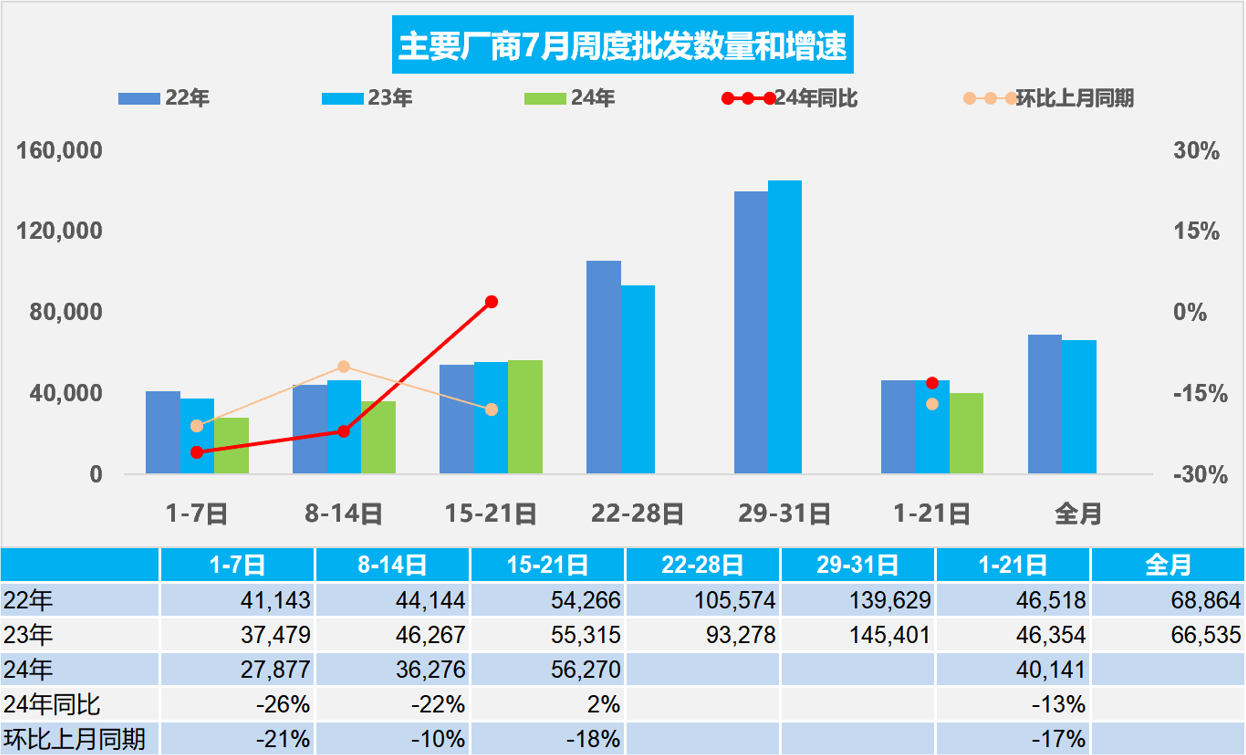

2.2024年7月全国乘用车厂商销量相对谨慎

7月第一周批发日均2.8万辆,同比去年7月同期下降26%,环比上月同期下降21%。

7月第二周批发日均3.6万辆,同比去年7月同期下降22%,环比上月同期下降10%。

7月第三周批发日均5.6万辆,同比去年7月同期增长2%,环比上月同期下降18%。

7月1-21日,全国乘用车厂商批发84.3万辆,同比去年同期下降13%,较上月同期下降17%。今年以来累计批发1,259.5万辆,同比增长5%。

今年7月共有23个工作日,较去年的21个工作日多两天,有利于7月的产销平稳走势。随着车市增长的结构性分化,部分企业传统燃油车产能充裕,燃油车市场萎缩压力下的去库存特征明显,7月初车市批发走势较弱。

上半年持续增强的大幅促销扰乱了车市正常的价格走势,终端价格修复需要一段时间适应,加上二季度超强的促销力度对下半年购车客户的消费产生透支效应,7月以价换量的效果小幅减弱。车企结合上半年战果,也对市场预期、产品结构及销量节奏进行优化调整,部分车企减少销量预期,改善价格影响因素,车市进入平缓期。

3.全国乘用车市场6月末库存344万辆、库存56天

在预期刺激政策带来的观望、促销战进一步助长观望情绪等综合因素的影响下,今年厂商大幅降低产量应对市场低迷,6月的新能源走势较好,但2024年6月末全国乘用车库存344万辆,较上月增15万辆,厂商库存占比25.5%。

由于今年春节降价后的市场恢复相对缓慢,燃油车市场竞争压力较大。6月末344万辆的总体厂商库存支持未来销售天数是56天,较去年6月的54天,结构性压力不小。

4.全国新能源商用车国内市场6月渗透率21%

根据国家金融局保险数据,近几年的商用车出口市场爆发增长,而国内商用车市场历经2021年前的强势增长,近期进入低速增长阶段。因春节因素干扰复杂,今年的1-2月商用车国内销量暂时表现较低迷,随后3-6月大幅走强。今年1-6月商用车国内销量实现143万辆,同比下降0.1%;6月商用车国内销量实现22万辆,同比下降2%,环比下降11%。2024年1-6月份,新能源商用车在商用车渗透率达到16%的水平,其中6月份新能源渗透率达到21%,相对于去年6月的11%,提升10个百分点,新能源轻客等市场的表现相对较强。

5.2024年1-6月中国汽车出口市场较强

2024年6月中国汽车实现出口49万辆,同比2023年6月增速18%、环比上月降14%,同、环比走势很好;1-6月中国汽车实现出口293万辆,出口增速25%。一季度增速相对前三年的超高增速有所放缓,4-5月增速回升,6月回落较大。今年的主要动力仍是中国产品竞争力提升和欧美市场的小幅增长以及俄乌危机下的俄罗斯市场国际品牌全面被中国车替代,尤其是中国的燃油车出口竞争力提升带来的出口增大。2024年1-6月中国汽车实现出口552亿美元,出口增速18.9%。2024年1-6月汽车出口均价1.9万美元,同比2023年的1.9万美元,仍算基本持平。

出口增长动力是天帮忙、高质量、人努力、地缘变。首先是天帮忙--中国汽车产业链韧性强;其次是高质量,新能源的出口贡献增大;第三是人努力-自主品牌企业很努力;第四是地缘变--中国出口的分化发展。近期欧盟的反补贴关税的影响已经体现,6月出口的压力明显。

(关键字:新能源 增)

京公网安备 11010502038340号

京公网安备 11010502038340号